主に政治と経済について、思いついたことを語ります。リンクフリー、コピーもフリー

日経平均、終値は589円高の8211円

29日の東京株式市場は、前日のニューヨーク株式相場が急騰したことや、外国為替市場でドルやユーロに対して円安が進んだことが好感されて買われ、日経平均株価(225種)は今年2番目の上げ幅を記録した。

日経平均の終値は、23日以来4営業日ぶりに8000円台を回復した。

日経平均の終値は、前日終値比589円98銭高の8211円90銭だった。東証1部全体の値動きを示す東証株価指数(TOPIX)は、同46・29ポイント高い830・32。東証1部の出来高は、29億8100万株だった。

自動車やハイテクなど輸出関連株を中心に全面高となったが、業績不安が残る証券株などは売られた。

(2008年10月29日15時25分 読売新聞)

日銀、利下げ検討 円高・株安で景気下振れ懸念

日銀は円高・株安など世界の金融市場の動揺で景気下振れ懸念が強まっているのを受け、政策金利を引き下げる検討に入った。無担保コール翌日物金利の誘導目標を現在の年0.5%から0.25%引き下げる案が有力。31日に開く金融政策決定会合で協議、市場動向などを見極めながら最終決断する。日銀の利下げは量的緩和で金利をゼロに誘導した2001年3月以来になる。

日銀は決定会合で、景気判断を下方修正する。同時に公表する「経済・物価情勢の展望(展望リポート)」で、成長率見通しを08年度はゼロ%台前半(従来は1.2%)、09年度もゼロ%台後半(同1.5%)に下方修正する方向だ。 (10/27 07:00)nikkei

株価上昇は、読売の指摘にもあると通り、米国株の上昇もひとつの原因だろうが、日経新聞の報道にあるように日銀の金利引き下げの予想も大きな原因だろうと思われる。所詮は、経済の市場現象は、「期待」や「予想」によって短期的には動くという考えの下には、「市場」参加者にとって、日銀の金利政策は一般人の想定以上の影響があるのだろう。

31日に政策決定会合があるということなのだが、日銀の今後の政策が、量的金融緩和まで考えに入れた一過性の政策ではなく、<体制>にまで及ぶ持続せる対応になることを願いたい。一時的な対応だと市場が反応する政策対応は絶対に避けるべきである。生鮮食品、エネルギー関連を除いたコアコアの物価の上昇率を2㌫目標とするとか、名目経済成長率3㌫を目標とするといった目標設定が重要である。政策目標がない一見柔軟な対応策は、市場参加者に基準の提示無い判断を迫ることになり、経済行為の不透明、疑心、予想外の思惑などを悪戯に招くことなり、経済の安定させるという目的にそぐわない結果を齎す可能性の方が高くなる。それ故、目標無き緩和政策は出来る限り避けるべきである。まあ、やれやしないだろうけど、日銀には・・・。

さて、最近の円高、株安は、実体経済の「実力」を反映させているとは中々に思いがたいところまで来ている。

金融安定化法案を早めに通すことが必要となっている。主として、地方の地銀、信用金庫は、預証率---銀行が証券を買っているかの率---が高いと仄聞する。サブプライム関係の証券を地銀などが率的に多く購入しているとなれば、金融安定化法案は、地方金融対策として機能することになる。民主党も解散を望むのではなく、これには超党派的に可決方向で取り組むべき緊急の対応が必要だと思われる。

以下はロイターの記事で、政府の金融政策に煮え切らない逡巡と日銀の政策固定に対する「不透明」が記述されいている。どうにかならんかいな、この煮え切らなさ。与謝野大臣とやらが、日銀の政策金利の下げの可能性を認めておきながら、その効果は全く無いと言っている奇怪且つ矛盾した発言。効果ないのというのなら、その金利の引き下げに何故言及するのか理解に苦しむ。どこの国の担当大臣が、自らの所属する行政府及当局の政策に意義が無いといいながら実行するのだろうか。与謝野は閣外の評論家か?!

政策目標の不透明さ。政策当局であれば、何のための政府、何のための中央銀行あるかを基本的に考えて見るべきである。国民の生命、生活、仕事などを守るために政府や中央銀行は存在する。

PR

まあ呆れるのが、日銀の幹部たちの傲慢というか、円高、株安の状態を自らが招いているという自覚のなさである。米国、EUは、利下げ、金融緩和へ動き出すのは、決定的である。そうした緩和志向が世界的にあるにもにもかかわらず、日銀は、まったっくの無頓着である。

金融緩和は、円を買う勢力を削減し、株価の上昇を齎す。短期コールレート市場で緩和的な0.5㌫を維持していることから、金融の緩和の余地がないという反論を日銀はするに違いないが、戦後初めてデフレに陥ったのがこの国である。そして、戦後初めてゼロ金利下での量的金融緩和策を採用したのもこの国の中央銀行である日銀である。すなわち、名目の金利は、現状緩和的な0.5㌫であっても実質の金利について下げる余地があるということを日銀は充分に分かっていることになる。が、それについては言及しない/言及しようともしない。あるいは日銀は日本だけは世界的に異なっており、経済のマクロ政策も緩和/引き締め策を放棄した異質な国だというのであろうか。現状の円高、株安で、日本も不況へ突入しつつあることも認めないというであれば、それこそ異質な中央銀行であるといえるだろう。異質がどこにあるのかわきまえた方がいい、と思う。

量的金融緩和の復活以外に、現状の株安、円高を本来的に解消する有効策はほぼないと心得るべきである、政策当局は。財政的な積極策は原資が入用であるが、金融政策にはほとんど原資が要らないことを当局は、理解しておらず、マクロ経済音痴による景気対策が議論されているに過ぎないと極言できる。

金融緩和は、円を買う勢力を削減し、株価の上昇を齎す。短期コールレート市場で緩和的な0.5㌫を維持していることから、金融の緩和の余地がないという反論を日銀はするに違いないが、戦後初めてデフレに陥ったのがこの国である。そして、戦後初めてゼロ金利下での量的金融緩和策を採用したのもこの国の中央銀行である日銀である。すなわち、名目の金利は、現状緩和的な0.5㌫であっても実質の金利について下げる余地があるということを日銀は充分に分かっていることになる。が、それについては言及しない/言及しようともしない。あるいは日銀は日本だけは世界的に異なっており、経済のマクロ政策も緩和/引き締め策を放棄した異質な国だというのであろうか。現状の円高、株安で、日本も不況へ突入しつつあることも認めないというであれば、それこそ異質な中央銀行であるといえるだろう。異質がどこにあるのかわきまえた方がいい、と思う。

量的金融緩和の復活以外に、現状の株安、円高を本来的に解消する有効策はほぼないと心得るべきである、政策当局は。財政的な積極策は原資が入用であるが、金融政策にはほとんど原資が要らないことを当局は、理解しておらず、マクロ経済音痴による景気対策が議論されているに過ぎないと極言できる。

米、追加利下げ視野 28日からFOMC 景気見通し下方修正へ

【ワシントン=米山雄介】米連邦準備理事会(FRB)は28日から2日間の日程で、金融政策運営を決める米連邦公開市場委員会(FOMC)を開催する。金融危機の影響が実体経済に広がってきたのを踏まえ、FRBとして米景気見通しを下方修正。世界同時株安の様相を呈している株価動向をにらみながら、追加利下げの是非を検討する見通しだ。

政策判断は29日午後(日本時間30日未明)に発表。同時に景気や物価見通しをFOMCの声明として公表する。(16:06) nikkei

欧州中央銀行:追加利下げ示唆 景気鈍化受け11月にも

欧州中央銀行(ECB)のトリシェ総裁は27日、金融危機とユーロ圏(15カ国)の景気鈍化を受けて、11月6日の定例理事会が追加利下げ(現行3.75%)を決める可能性を示唆した。

総裁はマドリードでの講演で「次回理事会で再び利下げすることはあり得る」と述べた。またユーロ圏の物価上昇の恐れは一段と低減していると指摘した。利下げ幅には言及しなかったが、市場では「0.5%の可能性もある」との見方が出ている。

ECBは10月8日、米連邦準備制度理事会(FRB)などとともに協調利下げを発表した。追加の金融緩和で景気後退を回避したい意向とみられる。

この日発表されたドイツの景況感を示す指標は大幅に低下した。欧州各国では金融機関への公的資金による資本注入など危機対策の実施が続いている。(共同)

政策金利は極めて低く緩和的、銀行保有株の買取検討=山口日銀副総裁

【東京 27日 ロイター】 山口広秀日銀副総裁は27日の就任会見で、現在の政策金利水準について、経済成長率や物価上昇率からみて極めて低く、緩和的な水準が維持されているとの認識を示した。

その上で、今後の金融政策運営について、経済・物価の見通しとそのがい然性、上下両方向のリスクを点検しながら機動的に行っていく、との従来の方針を繰り返した。

また山口副総裁は、最近の株価下落により金融機関の株式保有リスクは明らかに高まっているとして、日銀として株価変動リスクにどのように対応できるか検討していく方針を示した。併せて、中川昭一財務・金融相から日銀に対し、株式買い入れの検討を期待する旨の連絡があったことも明らかにした。

<日本経済はやや長い目では成長経路に復する>

山口副総裁は、世界経済について「減速の動きが明確化してきている」と指摘。国際金融資本市場も「米欧における金融機関の破たんなどを背景に、緊張が著しく高まっている」との認識を示した。

こうした状況を背景に、日本経済については「当面、停滞を続ける可能性が高い」としたものの、その先については「やや長い目で見ると、次第に緩やかな成長経路に復していく」との従来の日銀の見解を繰り返した。ただ「こうした見通しをめぐる不確実性は増大してきている」と懸念も示した。

原油価格は下落に転じるなど、日本経済の物価上振れリスクは薄れたのとの見方があるが、山口副総裁は「エネルギー・原材料価格の動向や消費者のインフレ予想といったような上振れリスクへの注意はなお怠れない」と強調、そうした見方にクギを刺した。

<金融機関の株価変動リスク踏まえ対応検討>

山口副総裁は、国内の金融資本市場について「不安定さが増している」と指摘し、短期金融市場についても「市場参加者のリスク回避姿勢がかなり強まり、神経質な状態が続いている」との見方を示した。

日本の株式市場が大幅に下落していることに関しては「金融機関の株式保有リスクは明らかに高まっている」と警戒感を示し、「日本の金融機関の株価変動リスクをどのように削減することができるのか、それに対して日銀がどのように関与することができるのか、今後検討していきたい」と語った。併せて、中川財務・金融相から日銀に対して、株式買い取りについて検討を行うことを期待している旨の連絡が入っていることも明らかにした。

山口副総裁は「金融機関の不良債権規模が大きなネックになって金融機関の経営に影響を及ぼす状況には至ってはいない」としながらも「株価変動リスクが金融機関にとっては無視し得ないリスクになってきているのも事実で、金融機関の経営面に与える影響も小さくない。そうした観点を踏まえながら、株の買い取りについてどのような対応があり得るのか検討していきたい」と重ねて強調した。

一方、急激な円高が進行していることに関しては、一般論としながらも「さまざまなルートを通じて経済・物価に影響を及ぼし得る」として、「そうした為替相場の変動が金融資本市場への影響を含め、経済・物価情勢に対してどのような影響を与えるのか、丁寧かつ慎重に分析した上で適切な政策を行っていきたい」と語った。

<政策金利は極めて低く緩和的な水準は維持>

市場には景気の下振れリスクが強まっていることから、日銀の利下げ観測も浮上している。山口副総裁は、現在の0.5%という政策金利水準について「日本の経済成長率や物価上昇率の関係でみて極めて低い。緩和的な水準が維持されている」と強調。その上で「企業の資金調達コストも相当低い水準で推移しているということになり、結果として考えれば、こうした緩和的な金融環境は企業活動を支えているはずだ」と述べ、利下げ観測をけん制した。

ただ、金融機関の貸出態度が中小・零細企業や一部業種に対して慎重化していることから「こうしたことが企業金融全体の緩和感に対してどういう影響を与えることになるのか、重大な関心をもってみていきたい」と注視していく姿勢も示した。

山口副総裁は先行きの金融政策運営について「経済・物価の見通しとそのがい然性、上下両方向のリスク要因を丹念に点検しながら、機動的に金融政策を行っていく」との従来の方針を繰り返したが、同時に「国際金融資本市場の動向が極めて緊張感に満ちた状況になりつつある」として「これまでも弾力的かつ大量の流動性供給を通じて金融市場の安定確保に努めてきたが、今後ともそうしたことは続けていきたい」と危機対応に万全を期す考えも強調した。

CP買い入れに関しては「現先方式での資金供給、流動性供給で対応可能なのではないか」と否定的な見方を示した。

(ロイターニュース 志田義寧記者)

利子率が配当率と値上がり率の和と等しい。銀行に預けても株を買っても得られる収益は同じということに「裁定」行動によって両者の収益水準は等しくなるはずである。

現時点の株価=配当/利子率+リスクプレミアム-期待値上がり率。

確実な利回りと不確実な資産の平均的利回りの差をリスクプレミアムという。

単純化して言うと、長期においては株価は、利子率、リスクプレミアム、が上昇すれば株価は下がり、配当、期待値上がり率が下がれば、株価は下がるということが趨勢的にはいえる。もっともこれは平時の時にも該当する。株価、住宅と土地という資産価格の下落という資産デフレによる米国金融危機は、2003年以降のFRBの金融引き締め=利子率の上昇が原因で株価が下落し、期待値上がり率の下落を呼び起こし株の大暴落となった。安達誠司は、「大恐慌は再来するか(3)」1929の大恐慌と2008年の米国金融危機の相違点と類似点を述べているが、株価の大暴落は暴落以前のFRBによる金融引き締めが原因で起きた点が類似点であるとの指摘がある。興味深い指摘なのでリンクと引用。

現状の米国の金融危機による住宅価格、株という資産の値下がりは、逆資産効果によって消費、総需要の減衰を予兆させるから株価の値下がり続いているともいえる。

住宅価格の値下がりが非常に痛いのだろうけど、証券化されたローンの証券の価格を決めるだけの購入する勢力が現れない限り、不良債権は増大。住宅購入者が値打ち感から購入勢力が増えない限り、住宅価格の値下がりは底値まで続くだろう。

現時点の株価=配当/利子率+リスクプレミアム-期待値上がり率。

確実な利回りと不確実な資産の平均的利回りの差をリスクプレミアムという。

単純化して言うと、長期においては株価は、利子率、リスクプレミアム、が上昇すれば株価は下がり、配当、期待値上がり率が下がれば、株価は下がるということが趨勢的にはいえる。もっともこれは平時の時にも該当する。株価、住宅と土地という資産価格の下落という資産デフレによる米国金融危機は、2003年以降のFRBの金融引き締め=利子率の上昇が原因で株価が下落し、期待値上がり率の下落を呼び起こし株の大暴落となった。安達誠司は、「大恐慌は再来するか(3)」1929の大恐慌と2008年の米国金融危機の相違点と類似点を述べているが、株価の大暴落は暴落以前のFRBによる金融引き締めが原因で起きた点が類似点であるとの指摘がある。興味深い指摘なのでリンクと引用。

これによって金融機関は運用難に直面し、より高い収益機会を求めて、不動産ローンや株式投資(ブローカーズローンへの融資)に傾斜していった。そして、これが住宅・株式ブームに拍車を掛けることとなった。

そして、ブーム崩壊のきっかけとなったのが、明らかに資産価格の下落を意図した金融引き締めであった点も共通項である。今回のケースでは、2003年8月以降、4年間でFRBは累積で4.25%(1%から5.25%へ)政策金利を引き上げている。ちなみに、今回も政策金利の引き上げの当初から住宅価格高騰が問題視されていた。

一方、1930年代大恐慌のケースでは、株価高騰が問題視され、最終的には金利引き上げだけではなく、ブローカーズローンの直接的な融資規制まで発動された。そして、これらの金融引き締めが資産価格暴落を招いた。そして、この資産価格暴落によって金融機関の自己資本が大きく毀損し、これによって経営危機が表面化、破綻金融機関が増加しつつある状況がいまのアメリカである。

現状の米国の金融危機による住宅価格、株という資産の値下がりは、逆資産効果によって消費、総需要の減衰を予兆させるから株価の値下がり続いているともいえる。

住宅価格の値下がりが非常に痛いのだろうけど、証券化されたローンの証券の価格を決めるだけの購入する勢力が現れない限り、不良債権は増大。住宅購入者が値打ち感から購入勢力が増えない限り、住宅価格の値下がりは底値まで続くだろう。

今後3年、時限減税…消費税上げは2010年代半ば

10月26日3時9分配信 読売新聞

政府・与党が新たな経済対策に盛り込む、税制抜本改革に関する工程表(中期プログラム)の基本方針が25日、明らかになった。

今後3年間を景気回復期間と位置づけ、減税を時限的、先行的に実施する。その後、消費税率の引き上げを念頭に、社会保障の安定的な財源確保のための税制改革を2010年代半ばまでに段階的に実行するとしている。政府・与党はこの基本方針に従い、年末までに中期プログラムを策定する。

基本方針は、中期プログラムに盛り込む税制改革の税目として〈1〉個人・法人の所得課税〈2〉資産課税〈3〉消費税--を挙げ、「各税目の改革の基本的方向性を明らかにした税制改革の全体像を示す」とした。

減税の実施については、「世界経済の混乱から国民生活を守り、3年以内の景気回復を最優先する」として、景気回復の手段であることを強調した。

一方、消費税率の引き上げを念頭においた社会保障財源の確保のための税制改革は、「経済好転後、時々の経済状況をにらみつつ」としたうえで、2010年代半ばまでに段階的に実行すると期限を示した。

麻生首相が掲げる「中福祉・中負担」を基本理念として、基礎年金の国庫負担割合の2分の1への引き上げの財源を含む年金、医療、介護、少子化対策などの財源を税制改革により確保するとしている。

景気回復期間は今年度を起点として10年度までとする方向だ。首相は、自民党総裁選などで「消費税は2015年くらいに10%台にするのが流れだ」と指摘しており、こうした案を軸に税率などの議論が進むものと見られる。

先行減税には、総需要の一項目である国民経済の6割を占める消費の増大を狙って経済の活性化を目論んでのことだろうが、こうした増税ありきの時限措置では、減税分が貯蓄に廻る可能性の方が大きいように思う。増税があることが分っていながら、一般庶民が年金不安、医療不安、財源不足がある社会保障諸不安がある中、消費に廻すとは考えがたい。

財政難によるこれ以上の国債発行はし難いというイデオロギーによって縛られた措置であるとしか思えない。財政難を支えるべき日銀も短期コール市場の誘導目標を0.5㌫に据え置きのままで、これ以上の緩和策は採らない、採用できないという「金利」の政策に限界がある姿勢である。この二重の政策イデオロギが益々、経済を閉塞に追い込んでいる。

これでは、名目の経済成長によって、税収が増やすという計画が、達成しがたくなるのではないか。

米国金融危機の日本への影響は、一つには、サブプライムローンに端を発する資産バブルの崩壊、資産デフレによる逆資産効果を通じた米国総需要の削除。欧州、アジアでも株の下落、不動産バブルが崩壊、が引き金になって、総需要の減少が起きている。これが輸出産業の業績の悪化を予想。輸出産業だけでなく株価の下落が起きたことになる。

アーバンコーポなどのマンション販売業者が、資金を依存していたのは、リーマンなどの米国証券会社、外資系ファンドだとされている。短期資金の運用先として新興国、アジア諸国では、外資の短期資金の引き上げによって、実態以上の通貨安による通貨危機の様相を呈し始めている。短期資金の引き上げは、株の暴落、不動産のバブルの崩壊、招き、資産デフレへと突入していく・・・・。短期資金の引き上げを阻止するため、通貨当局は、金利引き上げを選択するのだろうか。

この道は、97年のタイバーツのドルペッグ制からの離脱と外資の通貨攻撃によるバーツ安の過去の歴史劇の再現を見ているようだ。ドルペッグ制を維持するために、タイ当局は外貨準備---米国債、米国証券で保有する外貨準備---を取り崩し、つまりは、ドル建て米国証券を売って、相対的に安い通貨バーツを買い、ドルを売る為替政策を採る。

ドル建て米国証券を市中に売ることは、バーツを買うことになる。バーツを当局が買うということは、バーツ採用国にとっては、金融引き締めと同じ現象を国内に招き寄せることになる。金融緩和が必要な不況期でも、ドルと予め決めたバーツとドルの為替比率を維持しなければペッグ制は崩壊する。短期資金の流出が始まれば、高金利を維持することによって、短期資金の流出をとめなければならない。

高めのドルを売らざるをところにペッグ制の不況レジームがある。このドルペッグ制のドル高による不況レジームは、株や資産の下落を強制的に起こさせる、そして、資産デフレを起こし、実体経済を不況へと波及し、需要の削除を引き起こし、経済を落ち込ませる結果となることを織り込んだ政策なのであるといってもいい。

で、ここに目をつけたのが投機家である。外貨準備はいずれは底を付く、そうなればドルペッグ制を離脱、バーツが安くなるのは当然である。そのことを見越して、外資のよる通貨アタックを開始する。高いドルを背景に、バーツで借り入れをして、それを、ドルに変換。バーツが下落すればするほど、一単位のドルで多くのバーツを買うことが出来、多くをバーツで借り入れ、更にドルに変換してバーツを売る。思惑通り、バーツ売りに対抗した外貨準備は枯渇、ドルペッグ制は維持出来なくなり、バーツはペッグ制時以下の価値へ下落する。ドルペッグ制でバーツの価値とペッグ制離脱後のバーツの価値が半分ぐらいになったとすれば、その半分を投機筋は利益を得たことになる。

実質GDP、0.4%の下振れも 円急騰、企業収益押し下げ

急ピッチで進む株安と円高は、景気が減速する日本経済の一段の下押し要因になりそうだ。特に円高が輸出に及ぼす影響は大きく、輸出の減少から実質国内総生産(GDP)成長率と企業収益を押し下げる。企業活動の停滞で設備投資や個人消費などの内需もさらに弱まるとみられ、市場では2008年度は7年ぶりのマイナス成長も予測され始めている。

日本経済新聞デジタルメディアの総合経済データバンク「NEEDS」の試算によると、08年度下期(08年10月―09年3月)が9月30日時点の日経平均株価(約1万1200円)と円相場(1ドル=104円76銭)で推移した場合と、今後株価が7000円、円が85円で定着した場合とを比べると、実質GDPは0.4%下振れする。 (07:00)日経新聞

米、追加利下げ視野 28日からFOMC 景気見通し下方修正へ

【ワシントン=米山雄介】米連邦準備理事会(FRB)は28日から2日間の日程で、金融政策運営を決める米連邦公開市場委員会(FOMC)を開催する。金融危機の影響が実体経済に広がってきたのを踏まえ、FRBとして米景気見通しを下方修正。世界同時株安の様相を呈している株価動向をにらみながら、追加利下げの是非を検討する見通しだ。

政策判断は29日午後(日本時間30日未明)に発表。同時に景気や物価見通しをFOMCの声明として公表する。 (16:05)日経新聞

セ・リーグのクライマックスシリーズ(CS)第2ステージが東京ドームで開幕し、中日が4対3で巨人を下し、初戦を勝利で飾った。巨人にはアドバンテージの1勝があるため、対戦成績は1勝1敗のタイとなった。第2戦は23日、同じく東京ドームで開催される。

中日は、初回に李炳圭、ウッズの本塁打で2点を先制。勢いに乗り突き放したいところだったが、先発の山本昌が谷に本塁打を浴びるなどリードを守れず、試合は1点を争う展開となる。そして3対3の同点で迎えた9回、巨人の5番手・クルーンを攻め2死一、三塁のチャンスをつくると、中村紀が追い込まれながらもセンター前に運び、勝ち越しに成功した。

投手陣では、清水昭、小林の両中継ぎの踏ん張りが光った。清水昭は1回3分の2を0点に抑え、同点に追いつかれた悪い流れを断ち切った。小林は8回、1死満塁のピンチで登板し、高橋由をダブルプレーに抑えて9回の勝ち越しを呼び込んだ。

一方の巨人は先発のグライシンガーが今ひとつだった。初回に2本塁打を浴び、2点を先行されると、同点に追いついた直後の5回表にも満塁のピンチをつくり、押し出しで失点。勝ち越しを許すなど、安定感を欠いた。打線が中盤までに2度のビハインドを追いつく粘りを見せていただけに、悔やまれる投球内容となった。また、8回に1死満塁のチャンスを生かせず、リードした状態でクルーンにつなげなかったことが響いた。9回に登板したクルーンは、四球でランナーを出し、投球が後手に回ってしまった。

[ スポーツナビ 2008年10月22日 23:04 ]

若手投手陣が踏ん張る セCS 中日は山本昌が6回途中で降板したが、若手投手陣が反撃を何とか封じて岩瀬につないだ。

清水昭が7回まで抑えた後、8回はピンチ。高橋が1死一、二塁とされ、後を受けた斉藤も暴投と四球で満塁に。ここでマウンドを託された小林が、代打高橋由を井端の好判断にも助けられ、遊ゴロ併殺に打ち取った。

小林は「とにかく0点に抑えようと思った」と興奮気味に話し、落合監督は「若者たちが必死こいて抑えているから、すごくいい経験になっている」と目を細めた。

[ 共同通信社 2008年10月22日 23:00 ]

巨人と中日はがっぷり四つ!? (1/2)

セ・リーグCS第2ステージ見どころ 小野俊哉 スポーツナビ

本書は信頼できるエコノミスト上野泰也の経済本なのだが、マクロ経済本として「使える経済学」、「使える経済認識の枠組み」が、示されている良書。で、そこからの引用になるが、引用の趣旨は、上野が中小企業を採り上げていること、また中小企業の景況感の悪化は、日銀の2006年3月の量的金融緩和の解除後に上昇していることの重要な指摘がなされていることである。

とかくマクロ系の経済学者は、中小企業の動向を見落とす傾向がある。日銀の量的金融緩和策に対しての「実質の金利」の緩和を指摘しない。またそれによる「金利」の緩和は、コール市場での0.5%の超低金利であっても可能であることを見落とすことになる。

金利の名目の数字を見ている状態だけでは実体経済の動向を実質の緩和によって政策対応が出来るのだという政府と中央銀行の政策対応の拙さの指摘を放棄してしまうことになる。マクロ経済対応に対して民間の一般人に警鐘することも出来ないことに繋がる。それは、マクロ経済学に対する一般人の信任の崩壊にも繋がり、経済学者に対する根拠無き非難も導き出すことになる「危険」もになうことになるではないか。

そこで上野の量的金融緩和の解除が、中小企業を中心にどれ程の影響を与えたのかの指摘は、基本的ではあるが非常に重要である。政府当局の政策対応が、経済社会へどれ程の影響があるかを指摘することは、マクロ経済学に対する信任の回復のためにも重要なことなのである。

チーズの値段から未来が見える

とかくマクロ系の経済学者は、中小企業の動向を見落とす傾向がある。日銀の量的金融緩和策に対しての「実質の金利」の緩和を指摘しない。またそれによる「金利」の緩和は、コール市場での0.5%の超低金利であっても可能であることを見落とすことになる。

金利の名目の数字を見ている状態だけでは実体経済の動向を実質の緩和によって政策対応が出来るのだという政府と中央銀行の政策対応の拙さの指摘を放棄してしまうことになる。マクロ経済対応に対して民間の一般人に警鐘することも出来ないことに繋がる。それは、マクロ経済学に対する一般人の信任の崩壊にも繋がり、経済学者に対する根拠無き非難も導き出すことになる「危険」もになうことになるではないか。

そこで上野の量的金融緩和の解除が、中小企業を中心にどれ程の影響を与えたのかの指摘は、基本的ではあるが非常に重要である。政府当局の政策対応が、経済社会へどれ程の影響があるかを指摘することは、マクロ経済学に対する信任の回復のためにも重要なことなのである。

チーズの値段から未来が見える

そして、これは統計数字にも表われていることなのだ。

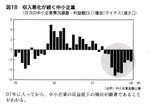

マスコミの報道はえてして、大企業に偏りがちだ。一部上場企業の影響力が強いのけ間違いないが、そうした限られた企業の「最高益更新」や「賃上げ」といったニュースが、日本経済全体のものでないことに注意しなければならないことは、これまで本書で何度か説明したとおりである。

日本経済全体を見るためには、中小企業の動向に目を向ける必要がある。ここではその根拠と、そうした中小企業の景気動向を、経済指標を使って調べてみよう。そうすることで「景気回復の実感がわかない」理由が見えてくるはずだ。

中小企業というのは、まさに「経済成長の原動力」である。このことは、いくつかの経済指標を見てみると、容易に理解することができる。

まず、売上高。06年度の法人企業統計年報でみると、企業全体の売上高に占める中小企業(資本金1000万~1億円) のシェアは37・5%で、大企業(資本金10億円以上)38・2%とほぼ等しい。より規模が小さな零細企業(資本金1000万円未満)を中小企業と合計すると、シェアは45・6%で、全体の半分近くになる(残る16・2%は中堅企業のシェア)。

さらに、従業員の数でもそうだ。07年平均の労働力調査によると、全産業の雇用者数(含む公務員)は5523万人。うち、従業員規模1~の民間企業に勤めている人が1707万人、30から499人の民間企業が1899万人。以上2つの区分を中小企業ととらえると、計3606万人となる。毒従業員規模500人以上の大企業勤めの人は1337万人。民間企業の雇用者数のうち、実に73・0%、ほぼ4分の3が中小企業勤務だという計算になる。

これだけシェアが大きい中小企業は、日本経済の「土台」を形成しているといえる。日本経済全体の行方を見ていく1では、大企業よりもウェイトが大きい中小企業の景況感の変動が、重要な意味を持ってくるわけだ。景気の予測には、中小企業のマインドを示す指標のチェックが欠かせない。

中小企業のマインドはどのように動いているか

では、中小企業のマインドを示す指標は、このところどのように動いているのだろうか。さまざまな経済指標を引き合いに出すので、やや数字が多くなつてしまうかもしれないが、エコノミストの思考様式を見ていただく格好の事例になると思われるので、おつきあいいただきたい。

中小企業に関連した経済統計の数は多く、調査対象の範囲も指標ごとにまちまちだが、ここではまず、エコノミストが用いることの多い、月次で発表されている指標から、2つとりあげてみよう。

商工組合中央金庫(商工中金) の 「中小企業月次景況観測」 は、同社の取引先1000社を対象にアンケートをとり、50を好不況の分岐点とする景況判断指数を作成している。

07年12月分は44・5 (前月比2・4ポイントの急低下) で、好況・不況の分岐点である50を、9カ月連続で割り込んだ。

また、日本商工会議所(日商)の「LOBO (早期景気観測) 調査」 は、全国407商工会議所が2578業種組合にヒヤリングした結果から作成されている。07年12月の業況DI (回答比率の数値・前年同月比「好転」 マイナス「悪化」) は▲40・8 (前月比4・7ポイントの急低下)。

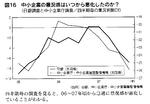

この2つの指標の推移を示したのが、図15だ。グラフから見て取れるように、低下トレンドは鮮明で、足元はさらに下方屈折している。商工中金の調査は06年3月、日商調査は06年4月がピークで、それ以降低下基調にある。

因果関係の大小は不明確だが、日銀が量的緩和を解除して市場金利が上昇し、銀行からの借入金利に上昇圧力がかかり始めた06年3

月前後から、月次で見た中小企業の景況感は、様子がおかしくなつてきたことになる。

次に、中小企業マインドの変調度合いを探るために、四半期ベースの統計を見てみよう。エコノミストが最も見ており、新聞で最も大きく報じられるのは、図16に示した、日銀短観にある中小企業についての業況判断DI(「良い」マイナス「悪い」)だろう。

同DIは、07年6月調査が▲2、9月調査が▲5、12月調査が▲7(08年3月見通しは▲ほ)と、やはり悪化傾向になつている。

ただ、日銀短観のうち中小企業に関する部分については、調査対象範囲が狭いのではないかという見方がある。

一般に、企業規模が小さければ小さいほど、金利上昇や原油高といったコスト増加要因に対して脆弱で、大企業に対しても発言力が弱い結果、いわゆる「下請けプレッシャー」にもさらされやすいと考えられる。

そのため、調査のカバレッジを広くしたほうが、小さい企業がより多く調査対象に加わつているということになり、より正確に中小企業の実態を把握できるということだ。

そこで、同じく図16に示した中小企業庁・独立行政法人中小企業基盤整備機構が四半期ごとに行なっている「中小企業景況調査」も見てみよう。

日銀短観の07年12月調査では5348社が調査対象であるのに対し、中小企業景況調査は調査対象が1万8891社と多く、回答率も95・8%と高い (07年10~12月期調査)。

この中小企業景況調査から業況判断DI(「好転」 マイナス「悪化」・前期比季節調整値)をみると、10~12月期の▲25・9に至るまで、媛やかな低下トレンドが形成されており、ピークは06年1~3月期調査の▲19・5。すでに示した月次の2指標と、ピークをつけたタイミングは一致する。やはり、中小企業のマインドは06年3月前後から悪化していることを裏付けている。

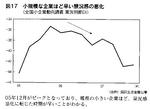

さらに、中小企業の中でも規模がより小さい企業の景況感を探るため、国民生活金融公庫が同公庫の取引先1万社強を対象に、四半期ごとに行なつている全国小企業動向調査をみておきたい (図17)。

07年7~9月期調査で、業況判断DI (「良い」 マイナス「悪い」) は▲42・9 (前期比▲4・2ポイント)、10~12月期調査はほぼ同水準の▲42・6という結果。このDIの推移を過去に遡ってみると、ピークをつけたのは05年10~12月期(▲35・4)。中小企業庁の調査よりも、タイミングが1四半期早いことがわかる。

ここからわかるのは、より規模の小さい企業ほど、景況感の悪化も早く感じているということだ。量的緩和の解除観測が強まり、市場金利・銀行からの借入金利が上昇する中で、景況感がいち早く悪化に転じたと考えられる。

吉見すげぇ!!! 8イニング94球ゼロ封◆中日2-0阪神

がけっぷちの大手柄だった。大一番、打線はゼロ行進…。あえぐチームを救ったのは吉見だった。「いつも通り(試合に)入れました。負けたら終わりとかあまり考えず、ゴロを打たせてアウトを積み重ねていこうと思った結果がよかったと思う」。分かっていても意識してしまう竜虎最終決戦。重圧を“無視” する度胸で8イニング零封だ。

今年のチーム一の孝行息子だ。重苦しい第3戦の先発は経験豊富な山本昌が予想された。だが、託されたのは3年目の24歳。先発と中継ぎ、チーム事情に合わせてフル回転してきた吉見だ。

8回2死後、赤星の右翼二塁打に中継ミスが絡んで三塁走者を背負ったが、関本を速球で遊飛に仕留めてピンチを断つと、派手なガッツポーズでチームを鼓舞した。落合監督は「いい、悪いじゃない。シーズン中も故障はあったけど、ゲームはつくっていた。復帰してからの状態も悪くなかった。先のことを考えてはいけないんだろうけど、きょうの試合は吉見の方がいいという投手コーチの判断」と、起用を説明。そして「素晴らしいピッチングをしてくれた」と、語った。辛口の指揮官が珍しく手放しで絶賛した。

運命的な快投だった。「連絡を取り合う先輩と投げ合えてよかった」。投手戦を演じた阪神・岩田とは高校時代からの仲だ。金光大阪高時代、吉見は大阪市内の治療院に通っていた。そこに来ていたのが大阪桐蔭高の岩田だった。

交流は今も続く。ともに今年ブレークし、仲良く10勝した。2人が先発で投げ合うのは5月4日以来2度目。前回はお互いに勝敗はつかなかったが、今回は吉見に大きな白星がついた。

1人で岩瀬までつないだことも大きい。総力戦覚悟だったこの試合。山本昌もベンチ入りした。投手をつぎ込めば、中1日しかない22日からの第2ステージが苦しくなる。逆転日本一への道を明るくする快投でもあった。 (生駒泰大)中日新聞

焦点:米経済にデフレリスク、FRBも警戒か単純な話、インフレ懸念より資源安でデフレ懸念の方を、可能性として持つのが正当なマクロ経済認識。株と住宅の下落による逆資産効果による世界総需要のほとんどを占める米国の需要の削除によって、当然に世界デフレという結果が予想される。デフレ懸念を中心事項として記事を掲載しているのは、日経新聞ぐらいである。

【ワシントン 19日 ロイター】 市場関係者の間で、商品価格の下落を受けて米国でデフレが発生するリスクを指摘する声が出ている。米国では連邦準備理事会(FRB)の利下げで中・長期的にインフレが進む可能性が指摘されているが、今後はデフレリスクも視野に入れた政策運営が必要になってくるとの見方が多い。

FRBは金融危機対応で政策金利を1.5%に引き下げたほか、1兆ドルを超える資金を金融市場に供給、FRBのバランスシートは大幅に膨張し、マネーサプライも急激に伸びている。

FRBが市場の予想通り追加利下げに踏み切れば、長期的にインフレ圧力が高まる可能性はあるが、現時点では、こうした金融緩和がデフレに対する有効な保険になるとの見方が多い。

デフレ局面に入れば、企業や消費者は一段の物価下落を見越して支出を抑制する。債務の実質返済負担も増えることになる。

商品市場では、世界的な景気後退に対する懸念から原油価格が急落、7月につけた過去最高値の1バレル=147ドルから先週は70ドル付近まで下落した。

インフレ期待も大幅に低下している。インフレ期待の指標となる10年物国債と物価連動債の利回り格差は、3カ月前の270ベーシスポイント(bp)から90bpまで縮小した。

MKMパートナーズのチーフエコノミスト、マイケル・ダーダ氏は「債券市場はインフレよりもデフレを気にしている」と指摘。

コーンFRB副議長も、商品価格の下落で総合インフレ率が大幅に鈍化するとの見通しを示している。

バークレイズ・キャピタルの米国担当チーフエコノミスト、ディーン・マキ氏は、米消費者物価指数(CPI)上昇率が、来年7月までに前年比でゼロもしくは小幅なマイナスになると予測している。

<複雑な政策対応>

市場関係者の間では、食品とエネルギーを除くコアインフレ率が低下しない限り、FRBがデフレを過度に懸念することはないとの見方が多い。

ただ、景気の低迷が続き、コアCPI上昇率が総合CPI上昇率につれてゼロ%付近まで低下すれば、FRBが懸念を強める可能性がある。

日本経済は90年代初めの不動産・株式バブル崩壊後にデフレ局面に入ったが、一部のアナリストは、米国も住宅バブル崩壊を契機にデフレに突入するリスクがあると指摘する。

デフレのリスクが高まれば、金融緩和の転換時期が難しくなり、FRBが政策判断を誤る恐れも出てくる。

ケイトー研究所のシニアフェロー、ウィリアム・プール氏(前セントルイス地区連銀総裁)は「日本のようなデフレが米国で起きる可能性は低い。今後1─2年はインフレの心配もないとみられる。ただ長期的な見通しには不安が残る」と述べた。

2003年にグリーンスパン前FRB議長はデフレを回避するため政策金利を1%まで引き下げ、1年間金利を据え置いた。市場では、この低金利が住宅バブルの温床になったとの声が多い。

FRBは当時も、日本の経験を参考に政策運営を進めていた。ただ、現時点では信用収縮で投資家の資金調達が難しいため、新たなバブルが発生する可能性は低いとみており、こうした見方を前提に積極的に市場への資金供給や金融緩和を進めている。

ダーダ氏は「FRBが(流動性対策や利下げといった)対策をとらなければ、デフレに突入する可能性が十分にある。世界各国の中銀は、紙幣を増発するという有効なデフレ対策を知っている」と述べた。

(Alister Bull記者;翻訳 深滝壱哉) 2008/10/20 13:35

米国発金融危機を受けての肌寒いほどの新聞言論界の貧弱な経済認識の状況に比較して、ロイターはやはり的を射た記事を載せる。またそれ以上の肌寒さを映し出すのが、日本の政府の経済対策と日銀の姿勢である。減税措置でも、一年限りの減税だとか、恒久性を持った減税も日銀の協力によって可能である。紙幣を通貨発行益(単純なことで、一万円札の原価は25円である。その差し引きを減税分に当てると共に、マネーサプライの増大に繋がるから、現状の食品関連の物価高とそれ以外の物価の下落である現状を打開できるようにもなる。また、その減税分の通貨発行によって予想外の物価上昇を当局が気が付いたときには、不胎化策を日銀が打てばよい)をもとに増発して、所得減税の元手にするという緊急金融策の発想さえ見受けられることがない。

日本の金融不安を、政府だけの対策で乗り切れるわけでもない。バックには日銀の大量の長期国債の引き受けオペによる通貨供給があるというような日銀と政府の協議による持続した体制が緊急に必要にもかかわらず、その姿勢さえ見せない財務省兼金融庁大臣の中川昭一のTVでの発言にも期待倒れのままだ。

カレンダー

リンク

カテゴリー

最新コメント

[10/17 coach outlet]

[10/15 ティンバーランド ブーツ]

[10/11 モンクレール ever]

[10/11 コーチ バッグ]

最新記事

(06/22)

(06/11)

(01/22)

(12/01)

(09/06)

(08/16)

(08/11)

最新トラックバック

プロフィール

HN:

解 龍馬

性別:

非公開

ブログ内検索

アーカイブ

最古記事

(09/20)

(09/21)

(09/25)

(09/26)

(09/27)

(09/28)

(09/29)

カウンター

アクセス解析

フリーエリア

組織の中の人